- FIREはやめとけと言われる理由は?

- FIREはやめといた方がいい?

- FIREを目指すにはいくら必要?

FIREと聞くと、資産収入だけで生活し、毎日悠々自適に暮らしているイメージを持つ方も多いでしょう。

「FIRE達成しました!」と発信する人も増え、まるで夢のような生き方に見えるかもしれません。

しかし、その一方で「FIREはやめておいた方がいい」という声も存在します。

結論から言うと、FIREは目指すべきです。

本記事では、そう言われる理由や達成に必要な金額、最終的にFIREを目指すべき理由を解説します。

なお、FIREを目指すなら、証券口座を開いてインデックス投資を始めるのがおすすめです。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| 証券会社 | 特徴 |

SBI証券公式サイト > >> SBI証券のメリット・デメリットについて解説 | ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 |

楽天証券公式サイト > >> 楽天証券のメリット・デメリットについて解説 | 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天カードで投資信託のクレカ積立が可能 |

マネックス証券公式サイト > >> マネックス証券のメリット・デメリットについて解説 | 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 |

三菱UFJ eスマート証券公式サイト > >> 三菱UFJ eスマート証券のメリット・デメリットについて解説 | auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 |

FIREはやめとけ?

FIREを目指すべき理由

「FIREはやめとけ」という意見もありますが、FIREは目指すべきです。

FIREを目指すべき理由は以下の3つ。

【FIREを目指すべき理由】

- 年金不安や雇用制度に左右されない

- 働く場所と時間を自由に決められる

- 長期的な資産形成力が身につく

①年金不安や雇用制度に左右されない

少子高齢化が進む日本では、年金や老後生活への不安が高まっています。

しかも今は、終身雇用も当たり前ではなく、会社や年金だけに頼る生活は思った以上にリスクが高い時代です。

そんな不安を減らす方法のひとつが、FIREを意識した資産づくりです。

若いうちから資産を積み上げておけば、年金や会社に依存しなくても暮らせる基盤を作れます。

サイト管理人

サイト管理人雇用や景気の変化に振り回されることなく、安定した生活基盤を持ちながら、将来を迎えられます。

②働く場所と時間を自由に決められる

FIREを達成したからといって、必ずしも完全リタイアする必要はありません。

経済的なゆとりがあれば、生活費の大部分は資産からの収入でまかなえるため、働くことを「義務」ではなく「選択肢」に変えられます。

たとえば、好きな仕事だけを選んで週に数日だけ働く生活も可能です。

働くかどうかを自分で決められることが、FIREの大きな魅力のひとつです。

③長期的な資産形成力が身につく

FIREを目指す過程では、自然とお金に関する総合的な力が鍛えられます。

投資だけでなく、家計管理や節約の工夫を重ねるうちに、次のようなスキルが身についていきます。

【FIREを目指す過程で身につくスキル】

- 投資の基礎知識や運用の感覚が身につく

- 支出を見直す力や、生活コストを最適化する力が向上する

- 家計全体を把握し、無理のない計画を立てられるようになる

これらのスキルは一度身につけば、一生の財産です。

たとえFIREを完全に達成する前でも、家計に余裕が生まれ、精神的なゆとりを感じやすくなります。

FIREを目指す過程そのものが、将来にわたって役立つ「資産形成力」を育てる貴重な経験になるのです。

自分の理想に合うFIREを選ぶべき

また、FIREには様々な種類があるため、自分の理想のライフスタイルに合ったFIREを選ぶべきです。

FIREと聞くと、「何もしなくてもお金に困らない生活」というイメージを持たれることが多いですが、FIREにはさまざまな種類があります。

| FIREの種類 | 内容 |

| ファットFIRE | 資産収入のみで生活できる状態 |

| リーンFIRE | 資産収入のみで生活できる状態。贅沢を控えて倹約しながら暮らす点がファットFIREと異なる |

| サイドFIRE | 運用益だけでは足りない生活費を働いて補う |

| バリスタFIRE | 運用益だけでは足りない生活費を働いて補う。サイドFIREが個人事業主やフリーランスとして収入を得るのに対し、バリスタFIREは会社に所属して収入を得る |

| コーストFIRE | リタイア後のための資産形成をこれ以上続けなくてよい状態 |

ファットFIREやリーンFIREを目指すには相当な資金力が必要になります。

一方で、サイドFIREやバリスタFIREは、資産からの収入だけでなく、労働収入を組み合わせることで、必要な資産額を抑えながらFIREを実現する方法です。

サイドFIREでは、自分の好きな仕事を続けながら、フルタイムの労働を必要としないライフスタイルを実現することができます。

バリスタFIREは、生活費の一部をパートタイムの仕事などで補うスタイルであり、完全にリタイアするわけではないものの、自由度の高い働き方ができる点が魅力です。

このようにFIREにはさまざまな形があるため、自分の価値観やライフスタイルに合ったFIREの形を検討することが重要です。

単に「FIREを達成する」ことを目標にするのではなく、自分にとって最適な働き方や資産形成の方法を考えながら、無理のない計画を立てることをおすすめします。

FIREを達成するにはいくら必要?

FIREを達成するために必要な資産は以下のとおりです。

| FIREの種類 | 年間生活費目安 | 必要な資産額 |

| ファットFIRE (資産収入のみで生活する) | 600〜1,000万円 | 2〜3億円 |

| リーンFIRE (節約しながら資産収入のみで生活する) | 200〜400万円 | 6,700万円〜1.3億円 |

| サイドFIRE (資産運用+軽く働く。個人事業主やフリーランスとして収入を得る) | 300〜500万円 | 5,000〜8,000万円 |

| バリスタFIRE (資産運用+軽く働く。会社に所属して収入を得る) | 300〜500万円 | 5,000〜8,000万円 |

| コーストFIRE (リタイア後の資産を作り終え、生活費だけ稼げば良い) | – | 300〜2,000万円 |

ファットFIREやリーンFIREを実現するには、かなりの資産が必要です。

どれだけ支出を抑えたとしても、数千万円規模の資産が必要になることが一般的です。

サイドFIREやバリスタFIREなど、一部を労働収入に頼るスタイルであっても、やはりそれなりの資産は求められます。

一方で、コーストFIREは他のFIREスタイルと比べて、必要な資産が圧倒的に少なく、比較的実現しやすいのが特徴です。

特に20代〜30代の若い世代は、これからの人生で長い運用期間を確保できるため、300万円程度でも可能です。

他のFIREに比べて圧倒的にハードルが低くなっています。

コーストFIREは、「今すぐ完全にリタイアしたいわけではないが、将来の安心は確保しておきたい」という人にとって、非常に現実的で魅力的な選択肢と言えるでしょう。

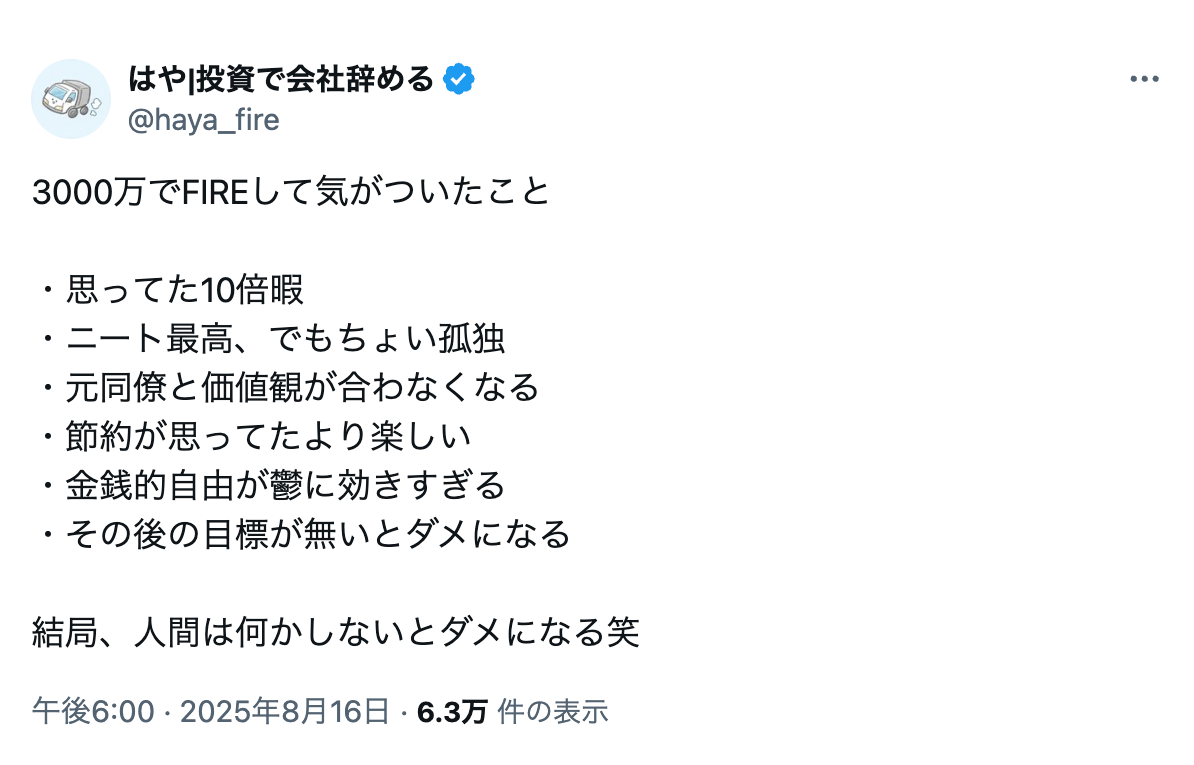

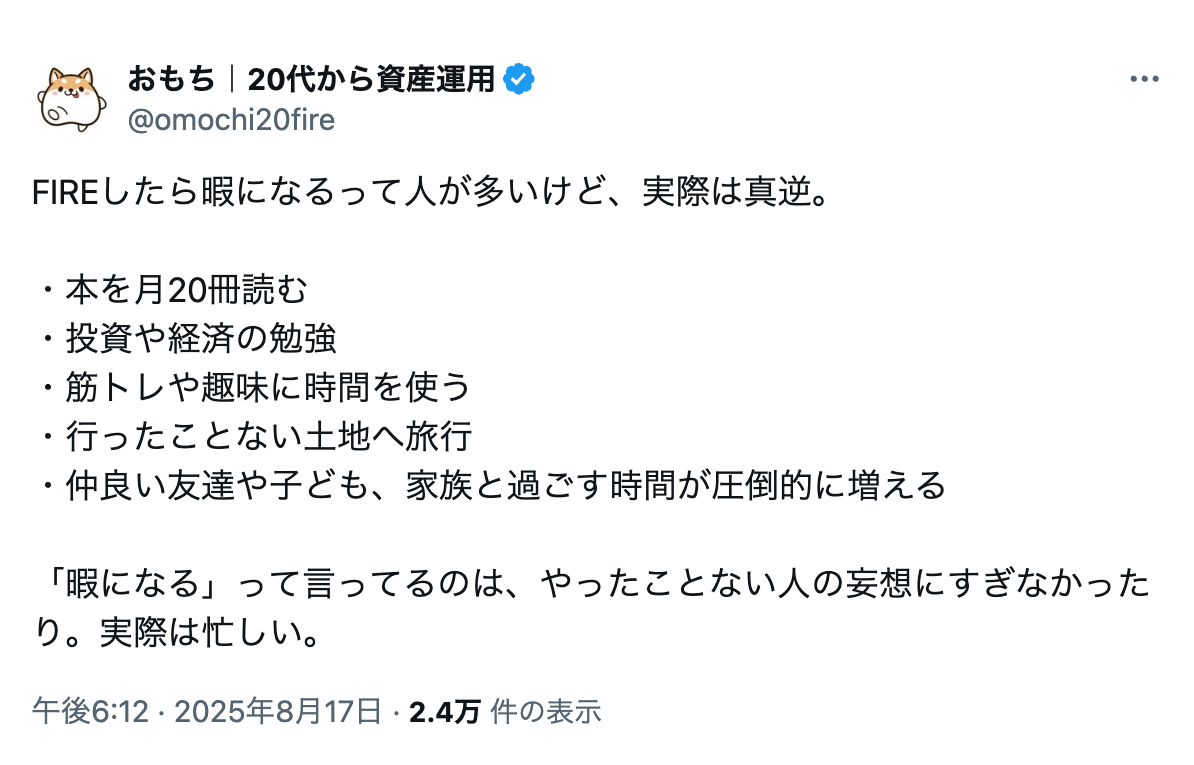

FIREを達成した人の意見・口コミ

FIREのための早期退職で失敗するケース

FIREのために早期退職して失敗するケースは以下のとおりです。

【FIREのために早期退職して失敗するケース】

- 資産運用の失敗で生活資金が底をつく

リスクの高い投資に偏ったり、生活費を過小に見積もったりすると、想定より早く資産が減ってしまう - 市場暴落後の退職で破綻する

FIRE直後にリーマンショックやコロナ級の暴落が起こると、資産価値が大幅に減少してしまう - 再就職が年齢的に困難になる

予想外の支出や運用失敗で再び働こうとしても、年齢やブランクがハードルになり、希望する仕事に就けないことが多い

ただ、このようなケースは資産収入だけで生活するFIRE(ファットFIREやリーンFIRE)の場合です。

労働収入と資産収入を組み合わせるサイドFIREなどであれば、生活費の一部を労働で補えるため、資産収入に依存するリスクを抑えられます。

労働に関しても働き方を自由に選択できるので、完全リタイアよりも現実的で持続可能な選択肢となりやすいのです。

FIREはやめとけと言われる理由

FIREはやめとけと言われる理由は以下の5つ。

- 資産形成のハードルが高い

- インフレ・暴落リスク

- 社会的孤立や喪失感

- 想定外の支出リスク

- キャリア復帰が難しい

①資産形成のハードルが高い

完全なFIRE(ファットFIREやリーンFIRE)を実現するためには、相当な資金が必要です。

一般的に知られている「4%ルール」によると、生活費の約25倍の資産があれば、資産を取り崩しながら生活しても資産が尽きる可能性を低く抑えられます。

例えば、年間の生活費が300万円の場合、必要な資産はおよそ7,500万円になり、これだけの金額を貯めるのは、非常に高いハードルです。

そもそもこの「4%」という数字は、米国株式の長期的な平均成長率7%から、米国のインフレ率3%を差し引いた値を根拠としています。

つまり、米国株よりもリターンが低い全世界株式や日本株を運用の中心にすると、理論上の安全な取り崩し率は4%よりもさらに低くなります。

その結果、完全なFIREを目指す場合は、数千万円から、場合によっては1億円以上の資産が必要になることもあります。

現実的には非常に難易度が高く、誰でも簡単に到達できる目標ではないことがわかります。

②インフレ・暴落リスク

完全なFIREを達成すると、生活費のほとんどを資産の取り崩しや配当・利息に頼ることになります。

この状態では、株式市場の値動きや経済状況の変化に対して、現役時代よりもずっと敏感になります。

たとえば、リタイア直後に世界的な景気後退や金融危機が発生し、株価が大幅に下落した場合を考えてみましょう。

計画通りに取り崩しているだけでも、資産の減りが想定以上に早く進み、生活の安全圏が一気に狭まるリスクがあります。

さらに、同時にインフレが進んで物価が上昇すると、日常の食費や光熱費、医療費なども増加し、必要な生活費は年々膨らんでいきます。

こうした「暴落+インフレ」のダブルパンチは、FIRE後の生活を直撃し、当初のシミュレーションよりも早く資産が尽きてしまう可能性を高めます。

FIREを目指す人にとっては、こうした不確実性を織り込んだ資産計画やリスク対策が不可欠です。

③社会的孤立や喪失感

「FIREはやめとけ」と言われる背景には、いくつかの心理的・社会的なリスクが存在します。

まず、仕事を辞めると、日常的に人と接する機会が激減し、退屈や孤独感に悩まされることがあります。

さらに、仕事は単なる収入源ではなく、社会的な役割や自己実現の場でもあります。

たとえば、同僚や顧客に感謝されたり、成果を認められたりすることで、自分の存在価値を実感できます。

ところがFIRE後は、その役割や承認の機会が失われます。

すると、経済的には自由になったはずなのに、「自分は何のために生きているのだろう」と、思いがけない喪失感や虚無感に直面することがあります。

④想定外の支出リスク

FIREを目指すうえで、見落としがちなのが「想定外の支出リスク」です。

たとえば、次のような費用です。

- 結婚や出産、子育てにかかる費用

- 住宅の購入やリフォームなどの大型支出

- 親や自分の介護・医療にかかる費用

- 災害や事故による突発的な修繕・補填費用

- 子どもの進学・留学など教育費

想定外の出費が発生するたびに資産を取り崩していると、リタイア後の資産寿命はどんどん縮まります。

結果として、せっかくFIREしたのに資金が尽きてしまうリスクが高まるのです。

FIREを目指すなら、生活費だけでなく、こうした“人生のイベントに備える資金”も織り込んだ計画が不可欠です。

⑤キャリア復帰が難しい

「FIREはやめとけ」と言われる理由の一つに、キャリア復帰の難しさがあります。

特に日本の社会や企業文化では、長期間の「就労空白」があると、その後の再就職や転職が非常に不利になる傾向が強いです。

多くの企業は、安定した勤続年数や継続的なキャリアの積み重ねを重視します。

そのため、FIREを達成して数年間働かずにいると、社会的信用や評価が下がり、もし「やっぱり働きたい」と思っても、年齢やブランクを理由に採用されにくくなるリスクがあります。

しかし、パソコン一台あればどこでも仕事ができるような、いわゆるノマドワーカー的な働き方をしていれば、年齢や職歴の空白はそれほど大きな問題になりません。

リモートワークやフリーランスのスキルを持ち、継続的に何らかの形で仕事を続けていれば、キャリアの断絶も防げますし、社会的信用も維持しやすくなります。

FIREを達成する方法

支出を見直す

FIREを目指すうえで大切なのは、まず支出を減らすことです。

収入を増やすのは簡単ではありませんが、支出の削減なら誰でもすぐに取り組めます。

特に効果が大きいのは、家賃や通信費などの固定費の見直しです。

ただ、無理な節約は生活の質を下げてしまうため、無理なく続けられる範囲で、節約と快適さのバランスを保つことが大切です。

投資は不可欠

FIREを達成するには投資が欠かせません。

単に貯金を切り崩すだけでは、資産が想像以上に早く枯渇してしまいます。

また、投資をせずに預貯金だけをしていると、インフレによってお金の価値が下がるリスクがあります。

預貯金は額面(数字)が変わらないため、一見安全に見えますが、物価が上がると同じものを買うのに必要なお金が増えます。

その結果、実質的な価値は目減りしてしまいます。

一方で、株式の平均的な成長率は年6〜8%ほどで、仮に毎年のインフレ率が2%でも、それを上回る成長が見込めるため、資産価値はむしろ増えていきます。

つまり、投資をしている人は、していない人に比べてインフレによる資産の目減りを防ぎやすいのです。

インデックス投資がおすすめ

インデックス投資は、TOPIXやS&P500などの特定の株価指数に連動するように設計された投資方法です。

株価指数とは、特定の市場に上場している企業の株価をもとに作られた指標のことを指します。

たとえば、TOPIX(東証株価指数)は、東京証券取引所のプライム市場に上場する約2,000銘柄の株価を対象にした指数です。

このような株価指数に連動する投資信託を購入すると、実際に約2,000銘柄に分散投資しているのと同じ効果を得られます。

一方、インデックス投資に対して「アクティブ投資」という手法があります。

アクティブ投資は、インデックス投資を上回るリターンを狙い、ファンドマネージャーが企業分析をもとに銘柄を選びます。

しかし、アクティブ投資の約8〜9割は、インデックス投資の成績を下回ります。

プロが膨大なデータや専門知識を使って銘柄選びをしても、インデックス投資に勝ち続けるのは非常に難しいのが現状です。

そのため、特にこだわりがなく、シンプルで効果的な運用を目指すなら、インデックス投資がおすすめです。

インデックス投資は、幅広い銘柄に自動的に分散投資できるため、リスクが抑えられ安定した運用が期待できます。

投資を始めるなら新NISA

投資を始めるなら、新NISAを活用するのがおすすめです。

まず、NISAとは少額投資非課税制度のことで、株や投資信託を売却して利益が出た際に課税されない制度です。

投資を行うには証券口座を利用する必要があり、証券口座には課税口座(一般口座と特定口座)とNISA口座(非課税口座)があります。

課税口座で投資をして利益が出ると約20%の税金がかかってしまいますが、NISA口座を使えば利益に税金はかかりません。

| 口座の種類 | 確定申告 | 年間取引報告書 | |

| 課税口座 | 一般口座 | 必要 | 自分で作成 |

| 特定口座(源泉徴収あり) | 原則不要 | 証券会社が作成 | |

| 特定口座(源泉徴収なし) | 譲渡益が発生した場合は必要 | 証券会社が作成 | |

| NISA口座(非課税口座) | なし | なし | |

新NISAを使うことで、投資の利益に対する税金がかからないため、長期的な資産形成において大きなメリットを享受できます。

また、インデックス投資に限らず、これから投資を始めたい方は、新NISAを活用することで、利益を非課税で受け取れます。

新NISAの始め方

新NISAの始め方は以下のとおり。

- 証券口座を開設する

- ポートフォリオを決める

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

クレジットカードで投資信託を積立購入するとポイントが還元されます。

②ポートフォリオを決める

ポートフォリオとは、どれくらいの配分で金融商品の具体的な銘柄へ投資するかという組み合わせを指します。

当サイトで推奨しているポートフォリオは以下の3パターン。

【当サイトで推奨しているポートフォリオ】

- オルカン

- オルカン+債券

- オルカン+インド

※オルカンとは、三菱UFJアセットマネジメントが運用する「eMAXIS Slim 全世界株式(オール・カントリー)」のことです。

詳しくは「新NISAにおすすめのポートフォリオについて解説」をご覧ください。

③投資信託を積立購入する

ポートフォリオを決めたら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

FIREはやめとけに関するQ&A

FIREとは?

FIREとは、資産運用によって生活費をまかない、定年を待たずに自由に暮らすライフスタイルを指します。

特徴は「貯金を切り崩す」のではなく、「資産運用で得られる不労所得」で生活費をカバーし、元本を減らさずに暮らすことを目指す点です。

また、FIREにはいくつかの種類があります。

| FIREの種類 | 内容 |

| ファットFIRE | 資産収入のみで生活できる状態 |

| リーンFIRE | 資産収入のみで生活できる状態。贅沢を控えて倹約しながら暮らす点がファットFIREと異なる |

| サイドFIRE | 運用益だけでは足りない生活費を働いて補う |

| バリスタFIRE | 運用益だけでは足りない生活費を働いて補う。サイドFIREが個人事業主やフリーランスとして収入を得るのに対し、バリスタFIREは会社に所属して収入を得る |

| コーストFIRE | リタイア後のための資産形成をこれ以上続けなくてよい状態 |

FIREを目指せる人の特徴は?

【FIREを目指せる人の特徴】

- 節約できる

生活費を抑えられる人はFIRE達成が早くなる。特に固定費を見直すことで、無理なく資産形成が進む。 - 難易度の低いFIREを目指している

完全なFIREよりも、サイドFIREやバリスタFIREなど、働きながら資産収入を得るタイプを選ぶと、必要な資産額が少なく達成しやすい。 - 元々資金がある

貯蓄や投資、相続などである程度の資金を持っている人は、FIREの達成が現実的になる。初期資金がある場合は、堅実な運用を心がけることが重要。

FIREで失敗・後悔する人の特徴は?

【FIREで失敗・後悔する人の特徴】

- 会社を辞めることが目標になっている

仕事を辞めること自体が目的になると、退職後の具体的な人生設計が欠ける。結果として退屈や虚無感に陥りやすい。 - 資産計画が楽観的すぎる

想定リターンや生活費を過小評価すると、資産が予想より早く尽きるリスクがある。インフレや医療費などの想定外支出にも対応できない場合がある。 - 収入源を完全に断ってしまう

完全なFIREでも、資産以外の収入があると心に余裕が生まれる。収入源は複数持っておくと安心。 - 社会とのつながりを軽視する

職や職場を離れることで人間関係が希薄になりやすい。孤独や自己喪失感に悩む可能性がある。

まとめ

今回はFIREはやめとけと言われる理由やいくら必要かについて解説しました。

「FIREはやめとけ」という意見もありますが、FIREは目指すべきです。

【FIREを目指すべき理由】

- 年金不安や雇用制度に左右されない

- 働く場所と時間を自由に決められる

- 長期的な資産形成力が身につく

また、FIREには様々な種類があるため、自分の理想のライフスタイルに合ったFIREを選ぶべきです。

単に「FIREを達成する」ことを目標にするのではなく、自分にとって最適な働き方や資産形成の方法を考えながら、無理のない計画を立てることをおすすめします。

なお、FIREを目指すなら、証券口座を開いてインデックス投資を始めるのがおすすめです。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| 証券会社 | 特徴 |

SBI証券公式サイト > >> SBI証券のメリット・デメリットについて解説 | ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 |

楽天証券公式サイト > >> 楽天証券のメリット・デメリットについて解説 | 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天カードで投資信託のクレカ積立が可能 |

マネックス証券公式サイト > >> マネックス証券のメリット・デメリットについて解説 | 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 |

三菱UFJ eスマート証券公式サイト > >> 三菱UFJ eスマート証券のメリット・デメリットについて解説 | auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 |